Подходы и методы оценки предприятия

Страновой риск (С) характерен для иностранных инвесторов. Он учитывает возможность экспроприации или национализации собственности, ограничительные меры государства по ценообразованию, по конвертации валюты, по налогообложению и т.д. При вложениях в Россию как в страну со средним уровнем риска страновой риск принимается равным 7%.

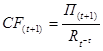

Расчет текущей стоимости и денежного потока за прогнозный период выполняют известным способом дисконтирования, т.е.:

![]() (

(![]() ), (1.8)

), (1.8)

где ![]() величина денежного потока и ставки дисконта в периоде

величина денежного потока и ставки дисконта в периоде ![]() прогнозируемого времени.

прогнозируемого времени.

Если ожидается, что в послепрогнозный период объект по прежнему будет приносить прибыль, то величину денежного потока чаще всего оценивают по модели Гордона. По этому методу ожидаемую прибыль преобразуют в стоимость при помощи коэффициента капитализации по формуле:

, (1.9)

, (1.9)

где ![]() денежный поток за первый год постпрогнозного периода;

денежный поток за первый год постпрогнозного периода;

![]() прибыль, ожидаемая за первый год постпрогнозного периода;

прибыль, ожидаемая за первый год постпрогнозного периода;

![]() долгосрочные темпы прироста денежного потока.

долгосрочные темпы прироста денежного потока.

Таким образом, при отсутствии роста денежного потока (t=0) коэффициент капитализации становится равным ставке дисконта. Модель Гордона предполагает, что величины износа и капиталовложение в остаточный период остаются равными.

Полученную величину денежного потока в постпрогнозный период дисконтируют по той же ставке дисконта, что и в прогнозный период.

Для получения окончательной величины рыночной стоимости объекта в суммированные текущие стоимости его денежных потоков необходимо внести итоговые поправки /21, с.81/. Среди них наиболее важными являются две: на величину стоимости нефункционирующих активов и на изменение величины собственного оборотного капитала. Во всех предыдущих расчетах денежные потоков учитывались только те активы объекта, которые принимали участие в производстве доходов. Вместе с тем у любого предприятия почти всегда есть активы, не задействованные в производстве, но имеющие определенную стоимость (производственные помещения, оборудование, транспортные средства и т.д.). Эти активы могут и должны быть реализованы. Поэтому необходимо определять их рыночную стоимость и добавить ее к полученной ранее стоимости.

Стоимость собственного оборотного капитала, которой фактически располагает объект, как правило, не совпадает с ее величиной, которая требовалась при дисконтировании денежного потока (для обеспечения уровня производства и реализации). Поэтому избыток собственного оборотного капитала должен быть добавлен к текущей стоимости денежного потока; и наоборот, если объект испытывает недостаток собственных оборотных средств, - вычтен.

Базовой основой метода капитализации прибыли является предположение, что прибыль, получаемая объектом, известна. В любом случае определяют величину ежегодной прибыли, соответствующую ей ставку капитализации и рыночную цену предприятия.

Под капитализацией понимается процесс получения прибыли на вложенные ранее капиталы.

Технологически метод капитализации прибыли в оценочной деятельности основан на чисто математической процедуре нахождения размера целого по известной величине отдельной его части в структуре капитала. Базовой основой метода служит предположение, что прибыль, получаемая оцениваемым объектом, известна и темпы ее роста будут умеренными и предсказуемыми. В это случае рыночная стоимость объекта оценки ![]() составит:

составит:

![]() (1.10)

(1.10)

где П – прибыль, полученная объектом оценки в ближайший к дате оценки период времени;

К – коэффициент (ставка) капитализации, рассчитанный по сложившиеся на момент оценки рыночным условиям (банковская ставка дохода, темы увеличения доходности, уровень рисков и т.п.).

Таким образом, основные этапы расчета обоснованной оценки методом капитализации прибыли следующие:

1) выбор модели капитализирующей величины;

2) анализ финансового состояния объекта;

3) определение коэффициента капитализации;

4) расчет рыночной стоимости объекта;

5) внесение итоговых поправок.

Важным и во многом проблемным вопросом является определение ставки капитализации для оценивания объекта. Чаще всего ее выводят из ставки дисконта, определяемой аналогичной процедурой в методе дисконтирования денежных потоков. В зависимости от капитализируемой величины из определенной для конкретного объекта ставки дисконта вычитают среднегодовые темпы роста его прибыли, т.е.:

Еще о транспорте:

Этапы и производственные процессы открытых горных работ

Открытый способ разработки месторождений полезных ископаемых заключается в разработке горных пород и полезных ископаемых, слагающих месторождение, последовательными слоями земной поверхности. Совокупность горных выработок, образовавшихся в процессе открытой разработки месторождений полезных ископае ...

Шины, колёса и ступицы

Шины. Гравировкой пресс-формы отмечается товарный знак или наименование завода-изготовителя, размер и номер модели шины. Оттиском специального жетона на шине наносится месяц и год изготовления, а также серийный номер покрышки (рисунок 3.3). Красной краской отмечается легкое место покрышки. Рисунок ...

Маневровая работа в районах станций, не обслуживаемых дежурными стрелочных

постов

При необходимости заезда маневрового локомотива на пути грузовых районов, угольных складов, вагонных или локомотивных депо и др.дежурный по станции или составитель поездов должен предварительно согласовать возможность подачи или вывода вагонов с руководителем работ в данном районе. Порядок согласов ...

Главное Меню

- Главная

- Транспорт и туризм

- История развития кораблестроения

- Транспортная травма

- История спортивного автомобилестроения

- Двигатель автомобиля

- Пассажирские перевозки

- Информация